en vertu de la loi actuelle, les États sont limités dans leur pouvoir d’exiger que les détaillants extérieurs à l’état, tels que les sociétés de vente par correspondance et de commerce électronique, perçoivent les taxes

cette politique a au moins trois effets pernicieux:

- Elle désavantage les entreprises locales., Exempter les détaillants en ligne d’avoir à percevoir la taxe de vente, comme les magasins réguliers doivent, leur donne un avantage de prix de 4 à 11 pour cent par rapport aux magasins locaux. Il s’agit d’un avantage concurrentiel considérable dans le commerce de détail et, de manière perverse, il transfère une charge fiscale étatique et locale sur les détaillants qui sont basés dans ces communautés et qui, par conséquent, y contribuent déjà davantage.

- il sape les gouvernements étatiques et locaux en réduisant les recettes fiscales pour les écoles, la police et d’autres services. Actuellement, 45 États évaluent les taxes de vente, dont ils reçoivent environ 25 pour cent de leurs revenus totaux chaque année., Une étude récente du U. S. Government Accountability Office a révélé que si les gouvernements des États et des collectivités locales avaient le pouvoir d’exiger la perception de la taxe de vente auprès des vendeurs à distance en 2017, ils auraient bénéficié d’un montant supplémentaire de 8 à 13 milliards de dollars de recettes fiscales.

- cela rend une taxe régressive plus régressive, car seuls ceux qui ont un accès à internet, une carte de crédit et un domicile ou un lieu de travail où ils peuvent accepter des livraisons de jour peuvent profiter de l’exonération fiscale.,

Cette politique remonte à 1992 — bien avant que le commerce électronique ne devienne une force de plusieurs billions de dollars dans l’économie américaine-lorsque la Cour suprême des États-Unis a décidé de l’affaire Quill Corporation C. Dakota du Nord. Dans cette affaire, la question dont était saisie la Cour était de savoir si, si les États obligeaient les détaillants extérieurs à l’État à percevoir les taxes de vente, cette exigence franchirait la ligne d’une charge acceptable pour le commerce interétatique à une charge déraisonnable., La Cour a statué qu’il n’y aurait rien d’intrinsèquement inconstitutionnel à ce que les États aient cette autorité, mais a conclu que le Congrès devrait faire l’appel.

la décision de la Cour a laissé en place la politique existante, en vertu de laquelle les détaillants distants doivent percevoir les taxes de vente uniquement dans les états où ils ont une présence physique ou autre « nexus » tangible. »Mais la Cour a explicitement invité le Congrès à revoir la Politique. « La question sous-jacente n’est pas seulement celle que le Congrès peut être mieux qualifié pour résoudre, mais aussi celle que le Congrès a le pouvoir ultime de résoudre”, a écrit la Cour.,

Aujourd’hui, les logiciels et les services fiscaux connexes ont largement éliminé toute difficulté à calculer et à verser les taxes de vente pour les nombreuses juridictions étatiques et locales du pays. Pourtant, le Congrès n’a pas réussi à étendre la collecte de la taxe de vente aux détaillants en ligne.

(Il est important de noter que, bien que les vendeurs à distance ne soient pas tenus de percevoir les taxes de vente, la taxe est toujours due par la personne qui a effectué l’achat. Les particuliers sont censés garder une trace de ces achats et payer un montant équivalent à la taxe de vente en tant que taxe « d’utilisation” sur leurs déclarations de revenus de l’état., Moins de 1% des gens le font, cependant, et la taxe d’utilisation est presque impossible à appliquer, ce qui exonère effectivement ces achats.)

en mars 2015, le juge de la Cour suprême des États-Unis Anthony Kennedy a écrit dans un avis que la décision Quill inflige un « préjudice extrême” et est due depuis longtemps pour examen. ” Il est imprudent de retarder plus longtemps un réexamen de la détention de la Cour Dans Quill », a écrit Kennedy., « Un cas discutable même une fois décidé, Quill nuit maintenant aux États à un degré beaucoup plus grand que ce qui aurait pu être prévu plus tôt The le résultat a été un manque à gagner surprenant dans de nombreux états, avec une injustice concomitante pour les détaillants locaux et leurs clients qui paient des impôts au registre. »

avec ces déclarations, Kennedy semblait inviter les États à promulguer des lois en contradiction avec Quill, et à déclencher une contestation judiciaire qui donnerait à la Cour une chance de revenir sur la décision de 1992. Plusieurs états ont fait depuis.,

Depuis avril 2018, la lutte pour obliger les détaillants en ligne à percevoir les taxes de vente-et à respecter les mêmes règles que les détaillants physiques-se déroule actuellement sur trois fronts: les lois des États qui soutiennent que l’obligation de taxe de vente devrait être déclenchée par la « présence économique” au lieu de la présence physique, l’un, Cour suprême, comme le juge Kennedy semblait le suggérer; lois de l’état qui visent à combler d’autres lacunes, en particulier, obligeant les plates-formes comme Amazon à percevoir les taxes de vente sur les marchandises vendues par des marchands tiers via leur site; et débat en cours au Congrès sur la législation nationale sur la question.

stratégie 1: présence économique et Invitation De La Cour suprême des États-Unis à revoir Quill

Le 1er mai 2016, une nouvelle loi d’état est entrée en vigueur dans le Dakota du Sud., La loi exige des détaillants hors de l’état de percevoir les taxes de vente de l’état s’ils font une certaine quantité d’affaires dans l’état — en particulier, si leurs revenus provenant des ventes dans le Dakota du Sud dépasse 1 100,000 par an, ou s’ils traitent 200 ou plus de transactions distinctes par an dans l’état. En effet, il remplace une norme de » présence physique « par une approche basée sur la » présence économique.”

d’autres États ont rapidement emboîté le pas avec des lois similaires, avec le Tennessee, le Wyoming et L’Alabama parmi eux. Les lois contredisent la décision de la Cour suprême dans Quill-mais c’est le point., Le Dakota du Sud mène une charge de près de deux douzaines d’États, comme le rapporte le magazine Governing, qui entreprennent un « effort coordonné” pour renvoyer la question de l’équité de la taxe de vente devant les tribunaux.

malgré les risques liés à une lutte juridique, le Dakota du Sud l’a jugé nécessaire. L’État estime qu’il perd jusqu’à 50 millions de dollars par an en taxes de vente non perçues sur les achats en ligne, rapporte Reuters, tout en voyant ses entreprises locales souffrir d’un traitement disparate., ” Compte tenu de la nécessité urgente pour la Cour suprême des États-Unis de reconsidérer cette doctrine », lit-on dans la loi du Dakota du Sud, » il est nécessaire que cet état adopte cette loi clarifiant son intention immédiate d’exiger la perception des taxes de vente par les vendeurs à distance et permettant le contrôle le plus rapide possible de la constitutionnalité de »

Après avoir adopté sa loi, le Dakota du Sud a commencé le processus judiciaire en poursuivant quatre détaillants en ligne. Peu de temps après, Dakota du Sud c. Wayfair, Inc., a atteint la Cour suprême des États-Unis, et la Cour a accepté de prendre l’affaire., Les procureurs généraux de plus de 40 états, ainsi que des organisations comme la National Governors Association, ont déposé des mémoires demandant au Tribunal de respecter la loi du Dakota du Sud et d’éliminer l’exigence de présence physique, tout comme les groupes représentant les détaillants. La Cour entendra l’affaire le 17 avril 2018 et la tranchera d’ici juin.

stratégie 2: obliger les plateformes à percevoir les Taxes de vente sur les marchandises vendues par des marchands tiers et D’autres Initiatives au niveau des États

alors que les États attendent le Congrès et les États-Unis., Cour suprême, ils ont mis au point d’autres stratégies pour aborder les aspects de la question de la taxe de vente en ligne.

Le plus récent d’entre eux se concentre sur les détaillants en ligne qui sont également des plates-formes, et exigeant que ces détaillants perçoivent la taxe de vente sur les produits vendus par des marchands tiers sur leur site. La plus importante de ces entreprises est Amazon. Bien Qu’Amazon ait fait de l’évitement de la perception de la taxe de vente un élément central de sa stratégie de croissance pendant des années, aujourd’hui, la Société collecte les taxes de vente dans tous les États qui les ont. (Bien qu’il ne collecte toujours pas toutes les taxes de vente locales)., Cependant, Amazon ne perçoit les taxes de vente que sur les produits qu’il vend directement; il ne perçoit pas les taxes de vente sur ses ventes tierces.

ces ventes sont importantes: elles représentent environ la moitié du volume D’Amazon, et la commission fiscale multi-états a estimé en 2017 que les vendeurs qui font partie du programme Fulfillment by Amazon doivent à eux seuls environ 2 milliards de dollars de taxes de vente non perçues. Une nouvelle étude de Civic Economics et de L’American Booksellers Association met le chiffre encore plus élevé, jusqu’à 5 milliards de dollars en 2016, et un récent rapport des États-Unis., Le Government Accountability Office estime que, parmi toutes les plateformes, les vendeurs tiers ne perçoivent que 14 à 33% des taxes sur leurs ventes. Grâce à ces ventes tierces, Amazon continue de détenir un avantage concurrentiel significatif sur les détaillants physiques.

plusieurs États ont récemment adopté des lois visant à combler cette lacune., Washington, par exemple, a adopté une loi qui est entrée en vigueur le 1er janvier 2018, qui exige que les « facilitateurs du marché” ayant une présence physique dans l’état ou plus de 10 000 in en ventes au détail livrées à Washington perçoivent la taxe de vente ou informent l’acheteur qu’une taxe d’utilisation est due. La Pennsylvanie a adopté une loi similaire qui est entrée en vigueur le 1er avril 2018.

pendant ce temps, la Caroline du Sud poursuit cette stratégie d’une manière différente. La Caroline du Sud n’a pas adopté de nouvelle loi, mais soutient plutôt Qu’Amazon est responsable de la collecte et du versement de la taxe de vente de l’état sur « tous les biens vendus sur Amazon.,com, » y compris ceux vendus par des marchands tiers, en vertu de la loi de l’état en vigueur. La Caroline du Sud soutient Qu’Amazon doit 57 millions de dollars en taxes de vente non perçues sur les ventes de tiers en 2016 seulement, et estime qu’il pourrait perdre plus de 500 millions de dollars en revenus de taxe de vente sur cinq ans. Amazon a déposé une contestation judiciaire, et a écrit dans un dépôt aux régulateurs, » nous avons l’intention de nous défendre vigoureusement dans cette affaire.” L’affaire est en cours et devrait être jugée en novembre 2018.

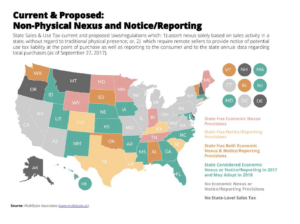

Une deuxième stratégie que les États utilisent est les lois sur la notification., Ces lois, adoptées par des États, y compris le Colorado et le Dakota du Sud, exigent que les détaillants en ligne informent leurs clients qu’ils doivent la taxe d’utilisation de l’état sur les achats pour lesquels la taxe de vente n’est pas perçue. La loi du Colorado, qui a été adoptée en 2010 et exige également que les vendeurs hors de l’état informent le département d’État du revenu, a été confirmée en février 2016 par une cour d’appel fédérale., Le tribunal a écrit dans son avis:

» les plaignants ne sont pas près de montrer que les charges d’avis et de rapports que le Colorado impose aux détaillants de vente par correspondance et d’internet hors de l’état se comparent défavorablement aux charges administratives que l’État impose aux détaillants physiques qui doivent percevoir les taxes de vente et d’utilisation., Si quoi que ce soit, en nous demandant d’annuler la loi du Colorado, les détaillants de vente par correspondance et d’internet hors de l’état ne cherchent pas un traitement comparable à leurs rivaux de brique et de mortier dans l’état, ils recherchent un traitement plus favorable, un avantage concurrentiel, une sorte d’opportunité d’arbitrage judiciairement parrainé ou » abri fiscal. » »

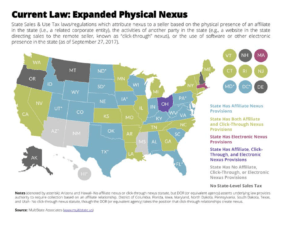

avant de s’attaquer à la question des ventes par des tiers, les États ont également été au centre des efforts antérieurs pour obliger les détaillants sur Internet à percevoir des taxes de vente sur leurs ventes directes., Dans les années qui ont suivi Quill, le Congrès a refusé à plusieurs reprises d’adopter un projet de loi sur l’équité de la taxe de vente nationale (plus à ce sujet ci-dessous), ce qui a laissé les États essayer de résoudre le problème par eux-mêmes.

en 2008, New York a lancé une stratégie politique qui contournait efficacement les contraintes de Quill et forçait Amazon, Overstock et d’autres détaillants uniquement sur le web à percevoir la taxe de vente de l’état. New York a fait cela en adoptant une loi qui clarifie ce qui constitue une présence physique, ou « nexus”, aux fins de l’obligation de taxe de vente., Il dit que les détaillants en ligne ont nexus à New York — et doivent donc percevoir les taxes de vente — si elles ont des filiales de vente dans l’état qui génèrent un combiné combined 10,000 par an ou plus de revenus pour le détaillant. (Les Affiliés de vente sont des individus ou des organisations qui reçoivent une commission pour un lien vers le site Web du détaillant en ligne). En mars 2013, dans une affaire intentée par Amazon et Overstock, la Cour d’appel de New York a confirmé une décision d’un tribunal inférieur statuant que la loi de l’état ne viole pas les clauses de commerce ou de procédure régulière de la Constitution américaine., Un certain nombre d’États ont suivi L’exemple de New York (Voir Carte), y compris la Californie, qui a adopté une loi qui étend également l’obligation de percevoir les taxes de vente aux détaillants en ligne qui ont des filiales ou des sociétés affiliées dans l’état.

à mesure que de plus en plus d’États ont adopté ces lois et que L’empreinte physique D’Amazon s’est étendue à davantage de régions avec l’ouverture d’entrepôts, le nombre d’États dans lesquels Amazon ne percevait pas de taxes de vente a commencé à diminuer régulièrement après 2008., Ce n’est cependant qu’en 2017 que la société percevait enfin la taxe sur ses ventes au détail directes dans les 45 États qui ont une taxe de vente.

une note historique intéressante est que la lutte sur cette question n’a pas toujours été limitée aux détaillants sur le web., En 2001, la Californie est devenue le premier État à rendre une décision administrative contre la pratique de l ‘ « isolement des entités”, dans laquelle les chaînes nationales comme Borders Books et Target soutenaient que leurs sites physiques étaient des entités distinctes de leurs sites de commerce électronique et, par conséquent, ne percevaient pas de taxes de vente sur leurs commandes en ligne. La décision a forcé les chaînes à se conformer aux taxes de vente sur le web et d’autres États ont rapidement emboîté le pas., Cela est devenu une question discutable en 2003, lorsque la plupart des chaînes nationales ont conclu un accord avec les états dans lesquels ils ont été pardonnés tous leurs arriérés de taxes en échange de la collecte des taxes de vente en ligne à partir de ce moment. Avec cet accord, les chaînes ont rejoint les détaillants indépendants de brique et de mortier en opérant à un désavantage concurrentiel des prix pour Amazon.

stratégie 3: législation fédérale

bien que le Congrès ait le pouvoir de résoudre le problème de l’équité de la taxe de vente en ligne et de créer une solution uniforme dans tout le pays, il n’a pas réussi à le faire., Ceci malgré le fait que les membres du Congrès ont à plusieurs reprises présenté des lois pour résoudre le problème, y compris aussi récemment qu’avril 2017.

l’effort le plus robuste du Congrès a été la Loi sur L’équité du marché, qui a été présentée au Sénat en 2013 par le sénateur Mike Enzi et 29 autres. L’AMF aurait autorisé les États qui avaient respecté les normes relatives aux règles simplifiées en matière de taxe de vente à exiger que les grands détaillants en ligne et en Catalogue perçoivent les taxes de vente. En vertu de l’AMF, les petits détaillants de vente en ligne et par correspondance ayant moins de 1 million de dollars de ventes hors de l’état seraient exemptés., Bien que le Sénat ait adopté le MFA avec un vote bipartite de 69 contre 27 en mai 2013, le projet de loi a été bloqué à la chambre lorsque le président John Boehner a refusé de le soumettre au vote avant la fin du 113e Congrès.

Plus:

- consultez cette carte interactive pour voir combien de l’écart budgétaire de votre état pourrait être éliminé en obligeant les vendeurs en ligne à percevoir les taxes de vente.

- Michael Mazerov, Senior fellow au Center on Budget and Policy Priorities, est l’auteur d’un certain nombre de ressources sur ce sujet., Voir, par exemple, « Quill à 25: fermeture de la fenêtre sur la Solution fédérale au problème de la taxe de Vente À Distance. »

- « La grande aide D’Amazon du gouvernement »: cet article de Stacy Mitchell d’ILSR examine une nouvelle étude montre comment, pendant des années, L’avantage concurrentiel D’Amazon est venu en partie de ne pas avoir à percevoir la taxe de vente dans de nombreux États. Voir aussi: « Le « Amazon Impôt”: l’évidence Empirique de l’Amazone et de la Rue Principale Détaillants,” par Brian Baugh, Itzhak Ben-David, et Hoonsuk Park, Ohio State University, avril 2014., Cette ressource constate qu’après Qu’Amazon commence à collecter la taxe de vente, les consommateurs réduisent leurs dépenses sur le site d’environ 9% dans l’ensemble et de 29% pour les articles coûteux.

- « après 20 ans, le Congrès peut enfin passer la taxe de vente sur Internet. Est-il trop tard? »par Stacy Mitchell.

- « Oui, Les petites entreprises veulent que les géants en ligne perçoivent la taxe de vente”: cette tribune publiée dans Businessweek, par Kathleen McHugh et Oren Teicher, plaide en faveur de l’équité de la taxe de vente en ligne. Voir aussi: « pourquoi le Congrès veut-il que je boude ma librairie locale et que je magasine en ligne à la place?, », par Stacy Mitchell.