Nach geltendem Recht, Staaten sind in ihrer Autorität beschränkt out-of-state Einzelhändler zu verlangen, wie Versandhandel und E-Commerce-Unternehmen, staatliche und lokale Umsatzsteuern auf Aufträge zu sammeln, die in-state Bewohner geliefert werden.

Dies ist eine Politik mit mindestens drei schädlichen Auswirkungen:

- Es benachteiligt lokale Unternehmen., Die Befreiung von Online-Händlern von der Umsatzsteuer, wie es normale Geschäfte tun müssen, verschafft ihnen einen Preisvorteil von 4 bis 11 Prozent gegenüber lokalen Geschäften. Dies ist ein beträchtlicher Wettbewerbsvorteil im Einzelhandel, und umgekehrt verlagert es eine staatliche und lokale Steuerbelastung auf die Einzelhändler, die in diesen Gemeinden ansässig sind und daher bereits mehr zu ihnen beitragen.

- Es untergräbt staatliche und lokale Regierungen, indem es die Steuereinnahmen für Schulen, Polizei und andere Dienste senkt. Derzeit bewerten 45 Staaten Umsatzsteuern, von denen sie jedes Jahr etwa 25 Prozent ihres Gesamtumsatzes erhalten., Eine kürzlich durchgeführte Studie des U. S. Government Accountability Office ergab, dass staatliche und lokale Regierungen die Befugnis hatten, die Umsatzsteuererhebung von entfernten Verkäufern in 2017 zu verlangen, sie von zusätzlichen Umsatzsteuereinnahmen in Höhe von 8 bis 13 Milliarden US-Dollar profitiert hätten.

- Dies macht eine regressive Steuer regressiver, da nur Personen mit Internetzugang, Kreditkarte und einem Heim oder Arbeitsplatz, an dem sie Tageslieferungen annehmen können, die Steuerbefreiung nutzen können.,

Diese Richtlinie stammt aus dem Jahr 1992-lange bevor der E-Commerce zu einer Multi-Billionen-Dollar-Kraft in der US-Wirtschaft herangewachsen war-als der Oberste Gerichtshof der USA den Fall entschied Quill Corporation gegen North Dakota. In diesem Fall stellte sich vor dem Gerichtshof die Frage, ob, wenn Staaten außenstehende Einzelhändler zur Erhebung von Umsatzsteuern aufforderten, diese Anforderung die Grenze von einer akzeptablen Belastung des zwischenstaatlichen Handels zu einer unvernünftigen überschreiten würde., Das Gericht entschied, dass es nichts von Natur aus Verfassungswidriges an Staaten mit dieser Autorität geben würde, kam jedoch zu dem Schluss, dass der Kongress den Anruf tätigen sollte.

Das Urteil des Gerichtshofs links an Ort und Stelle bestehende Politik, unter denen Remote-Einzelhändler Umsatzsteuern nur in Staaten erheben müssen,in denen sie eine physische Präsenz oder andere greifbare „nexus.“Aber das Gericht hat den Kongress ausdrücklich aufgefordert, die Politik zu überdenken. „Das zugrunde liegende Problem ist nicht nur eines, für dessen Lösung der Kongress möglicherweise besser qualifiziert ist, sondern auch eines, für dessen Lösung der Kongress letztendlich befugt ist“, schrieb das Gericht.,

Software und verwandte Steuerdienstleistungen haben heute die Schwierigkeiten bei der Berechnung und Überweisung von Umsatzsteuern für die vielen staatlichen und lokalen Gerichtsbarkeiten des Landes weitgehend beseitigt. Der Kongress hat es jedoch versäumt, die Erhebung der Umsatzsteuer auf Online-Einzelhändler auszudehnen.

(Es ist wichtig zu beachten, dass Remote-Verkäufer zwar keine Umsatzsteuern erheben müssen, die Steuer jedoch immer noch von der Person geschuldet wird, die den Kauf getätigt hat. Einzelpersonen sollen diese Einkäufe verfolgen und einen Betrag zahlen, der der Umsatzsteuer als „Nutzungssteuer“ auf ihre staatlichen Steuererklärungen entspricht., Weniger als 1 Prozent der Menschen tun dies jedoch, und die Nutzungssteuer ist fast unmöglich durchzusetzen, was diese Einkäufe effektiv befreit.)

Im März 2015 schrieb US-Richter Anthony Kennedy in einer Stellungnahme, dass die Quill-Entscheidung „extremen Schaden“ zufügt und längst zur Überprüfung fällig ist. „Es ist unklug, eine erneute Überprüfung der Haltung des Gerichts in Quill länger zu verzögern“, schrieb Kennedy., „Ein Fall, der selbst bei einer Entscheidung fragwürdig ist, schadet Quill Staaten jetzt in einem weitaus größeren Ausmaß, als früher hätte erwartet werden können… Das Ergebnis war in vielen Staaten ein verblüffender Umsatzrückgang, mit gleichzeitiger Ungerechtigkeit gegenüber lokalen Einzelhändlern und ihren Kunden, die Steuern am Register zahlen.“

Mit diesen Aussagen schien Kennedy die Staaten aufzufordern, Gesetze zu erlassen, die im Widerspruch zu Quill stehen, und eine rechtliche Herausforderung auszulösen, die dem Gericht die Möglichkeit geben würde, die Entscheidung von 1992 erneut zu überprüfen. Mehrere Staaten haben dies seitdem getan.,

Ab April 2018 wird der Kampf, Online-Händler zu verpflichten, Umsatzsteuern zu erheben — und nach den gleichen Regeln wie stationäre Händler zu spielen-derzeit an drei Fronten geführt: Staatliche Gesetze, die argumentieren, dass die Umsatzsteuerpflicht durch „wirtschaftliche Präsenz“ anstelle von physischer Präsenz ausgelöst werden sollte, von denen eines ein Gerichtsverfahren eingeleitet hat, das dieses Problem erneut vor die US-Gerichte gebracht hat., Supreme Court, wie Justice Kennedy vorzuschlagen schien; staatliche Gesetze, die darauf abzielen, andere Schlupflöcher zu schließen, insbesondere Plattformen wie Amazon, Umsatzsteuern auf Waren zu erheben, die von Drittanbietern über ihre Website verkauft werden; und laufende Debatte im Kongress über die nationale Gesetzgebung zu diesem Thema.

Strategie 1: Wirtschaftliche Präsenz und Einladung des Obersten Gerichtshofs der USA, Quill erneut zu besuchen

Am 1. Mai 2016 trat in South Dakota ein neues Staatsgesetz in Kraft., Das Gesetz schreibt vor, dass Einzelhändler außerhalb des Staates die Verkaufssteuern des Staates erheben müssen, wenn sie eine bestimmte Menge an Geschäften im Staat tätigen — insbesondere, wenn ihre Umsatzeinnahmen in South Dakota 100,000 USD pro Jahr überschreiten oder wenn sie 200 oder mehr separate Transaktionen verarbeiten Jahr im Staat. Tatsächlich ersetzt es einen Standard für “ physische Präsenz „durch einen Ansatz, der stattdessen auf „wirtschaftlicher Präsenz“ basiert.“

Andere Staaten folgten schnell ähnlichen Gesetzen, darunter Tennessee, Wyoming und Alabama. Die Gesetze widersprechen dem Urteil des Obersten Gerichtshofs in Quill — aber das ist der Punkt., South Dakota führt eine Anklage gegen fast zwei Dutzend Staaten an, wie das Magazin berichtet, die „koordinierte Anstrengungen“ unternehmen, um das Thema Umsatzsteuergerechtigkeit wieder vor Gericht zu bringen.

Trotz der Risiken, die mit der Aufnahme eines Rechtsstreits verbunden sind, hielt South Dakota dies für notwendig. Der Staat schätzt, dass er bis zu $50 Millionen pro Jahr an nicht erhobenen Umsatzsteuern auf Online-Einkäufe verliert, berichtet Reuters, während auch seine lokalen Unternehmen unter unterschiedlicher Behandlung leiden., „Angesichts der dringenden Notwendigkeit, dass der Oberste Gerichtshof der Vereinigten Staaten diese Doktrin überdenken muss“, heißt es im Gesetz von South Dakota, „ist es notwendig, dass dieser Staat dieses Gesetz verabschiedet, in dem seine unmittelbare Absicht klargestellt wird, die Erhebung von Umsatzsteuern durch entfernte Verkäufer zu verlangen und die möglichst rasche Überprüfung der Verfassungsmäßigkeit dieses Gesetzes zu ermöglichen.“

Nachdem South Dakota sein Gesetz verabschiedet hatte, begann der rechtliche Prozess mit der Verklagung von vier Online-Händlern. Nicht lange nach, South Dakota v. Wayfair, Inc., erreichte den Obersten Gerichtshof der USA, und das Gericht stimmte zu, den Fall zu übernehmen., Generalstaatsanwälte von mehr als 40 Staaten, zusammen mit Organisationen wie der National Governors Association, haben Schriftsätze eingereicht, die das Gericht auffordern, das Gesetz von South Dakota einzuhalten und die physische Präsenz zu beseitigen, ebenso wie Gruppen, die Einzelhändler vertreten. Das Gericht wird den Fall am April 17, 2018, hören und bis Juni entscheiden.

Strategie 2: Plattformen müssen Umsatzsteuern auf Waren erheben, die von Drittanbietern verkauft werden, und andere Initiativen auf staatlicher Ebene

Während Staaten auf den Kongress und die USA gewartet haben., Supreme Court, sie haben andere Strategien entwickelt, um Aspekte des Online – Umsatzsteuerproblems anzugehen.

Der jüngste dieser konzentriert sich auf Online-Händler, die auch Plattformen sind, und verlangt von diesen Einzelhändlern, die Umsatzsteuer auf Waren zu erheben, die von Drittanbietern auf ihrer Website verkauft werden. Das bekannteste dieser Unternehmen ist Amazon. Obwohl Amazon die Vermeidung der Erhebung von Umsatzsteuern seit Jahren zu einem zentralen Bestandteil seiner Wachstumsstrategie gemacht hat, erhebt das Unternehmen heute in jedem Bundesstaat Umsatzsteuern. (Obwohl es immer noch nicht alle lokalen Umsatzsteuern erhebt)., Amazon erhebt jedoch nur Verkaufssteuern auf Waren, die es direkt verkauft; Es erhebt keine Verkaufssteuern auf seine Verkäufe von Drittanbietern.

Diese Verkäufe sind signifikant: Sie machen ungefähr die Hälfte des Amazon-Volumens aus, und die mehrstufige Steuerkommission schätzte 2017, dass Verkäufer, die Teil des Amazon Fulfillment by Amazon-Programms sind, allein nicht erhobene Umsatzsteuern in Höhe von 2 Milliarden US-Dollar schulden. Eine neue Studie von Civic Economics und der American Booksellers Association legt die Zahl noch höher, bei so viel wie $5 Milliarden im Jahr 2016, und ein aktueller Bericht aus den USA, Das Government Accountability Office schätzt, dass Drittanbieter unter allen Plattformen nur 14 bis 33 Prozent der Steuern auf ihren Umsatz erheben. Durch diese Verkäufe von Drittanbietern hat Amazon weiterhin einen erheblichen Wettbewerbsvorteil gegenüber stationären Einzelhändlern.

Mehrere Staaten haben kürzlich Gesetze verabschiedet, die darauf abzielen, diese Lücke zu schließen., Washington hat zum Beispiel ein Gesetz verabschiedet, das am 1. Januar 2018 in Kraft getreten ist und „Marketplace Facilitators“ mit einer physischen Präsenz im Bundesstaat oder mehr als 10.000 US-Dollar an Einzelhandelsumsätzen erfordert, die nach Washington geliefert werden, um entweder die Umsatzsteuer zu erheben oder den Käufer darüber zu informieren, dass eine Nutzungssteuer fällig ist. Pennsylvania verabschiedete ein ähnliches Gesetz, das am 1.April 2018 in Kraft trat.

Inzwischen verfolgt South Carolina diese Strategie anders. South Carolina hat kein neues Gesetz verabschiedet, sondern argumentiert, dass Amazon für die Erhebung und Überweisung der staatlichen Umsatzsteuer auf „alle bei Amazon verkauften Waren verantwortlich ist.,com, “ einschließlich derjenigen, die von Drittanbietern nach bestehendem Staatsrecht verkauft werden. South Carolina behauptet, dass Amazon allein im Jahr 2016 nicht erhobene Umsatzsteuern in Höhe von 57 Millionen US-Dollar auf Verkäufe von Drittanbietern schuldet, und schätzt, dass es in fünf Jahren mehr als 500 Millionen US-Dollar an Umsatzsteuereinnahmen verlieren könnte. Amazon hat eine rechtliche Anfechtung eingereicht und schrieb in einer Einreichung an die Aufsichtsbehörden: „Wir beabsichtigen, uns in dieser Angelegenheit energisch zu verteidigen.“Der Fall ist im Gange und für den Prozess im November 2018 geplant.

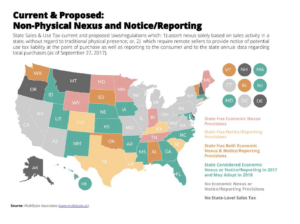

Eine zweite Strategie, die Staaten verwenden, ist Benachrichtigungsgesetze., Diese Gesetze, die von Staaten wie Colorado und South Dakota verabschiedet wurden, verlangen von Online-Händlern, dass sie ihren Kunden mitteilen, dass sie die Nutzungssteuer des Staates für Einkäufe schulden, für die keine Umsatzsteuer erhoben wird. Das Gesetz von Colorado, das 2010 verabschiedet wurde und auch Verkäufer außerhalb des Staates verpflichtet, das State Department of Revenue zu benachrichtigen, wurde im Februar 2016 von einem Bundesberufungsgericht bestätigt., Das Gericht schrieb in seiner Stellungnahme:

„Die Kläger sind dem Nachweis nicht nahe gekommen, dass die Kündigungs-und Berichtsbelastungen, die Colorado außerhalb des staatlichen Versandhandels und Internethändlern auferlegt, im Vergleich zu den Verwaltungslasten, die der Staat den stationären Einzelhändlern auferlegt, die Umsatz-und Nutzungssteuern erheben müssen, ungünstig sind., Wenn überhaupt, indem sie uns auffordern, das Gesetz von Colorado zu brechen, suchen Versandhändler außerhalb des Staates und Internethändler keine vergleichbare Behandlung wie ihre stationären Rivalen im Bundesstaat, Sie suchen eine günstigere Behandlung, einen Wettbewerbsvorteil, eine Art gerichtlich gesponserte Arbitrage-Möglichkeit oder „Steuerschutz“.'“

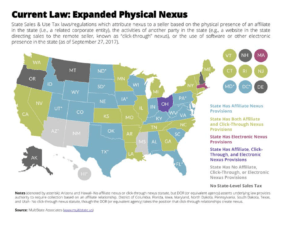

Bevor sich die Staaten mit dem Thema Drittverkäufe befassten, standen sie auch im Mittelpunkt früherer Bemühungen, Internethändler zu zwingen, Umsatzsteuern auf ihre Direktverkäufe zu erheben., In den Jahren, die Quill folgten, lehnte der Kongress wiederholt eine nationale Umsatzsteuer Fairness Bill passieren (mehr dazu unten), die Staaten links, um zu versuchen, das Problem auf eigene Faust zu adressieren.

Im Jahr 2008 war New York Vorreiter einer politischen Strategie, die die Beschränkungen von Quill effektiv übersprang und Amazon, Overstock und andere Nur-Web-Einzelhändler zwang, die Umsatzsteuer des Staates zu erheben. New York tat dies, indem es ein Gesetz verabschiedete, das klarstellt, was eine physische Präsenz oder „Verbindung“ für die Zwecke der Umsatzsteuerpflicht darstellt., Es heißt, dass Online — Händler in New York ansässig sind — und daher Umsatzsteuern erheben müssen -, wenn sie Vertriebspartner im Bundesstaat haben, die zusammen $10,000 pro Jahr oder mehr Umsatz für den Einzelhändler generieren. (Vertriebspartner sind Einzelpersonen oder Organisationen, denen eine Provision für die Verknüpfung mit der Website des Online-Händlers gezahlt wird.) Im März 2013 bestätigte das New Yorker Berufungsgericht in einem Fall von Amazon und Overstock eine Entscheidung des vorinstanzlichen Gerichts, wonach das Gesetz des Staates nicht gegen die Handels-oder Fälligkeitsklauseln der US-Verfassung verstößt., Eine Reihe von Staaten folgte New Yorks Führung (siehe Karte), einschließlich Kalifornien, das ein Gesetz verabschiedete, das auch die Verpflichtung zur Erhebung von Umsatzsteuern auf Online-Einzelhändler ausdehnt, die Tochtergesellschaften oder verbundene Unternehmen im Bundesstaat haben.

Als mehr Staaten diese Gesetze verabschiedeten und der physische Fußabdruck von Amazon mit der Eröffnung von Lagern auf mehr Regionen expandierte, schrumpfte die Anzahl der Staaten, in denen Amazon keine Umsatzsteuern einzog, nach 2008 stetig., Erst 2017 erhob das Unternehmen schließlich Steuern auf seine direkten Einzelhandelsumsätze in allen 45 Bundesstaaten, in denen eine Umsatzsteuer erhoben wird.

Eine interessante historische Fußnote ist, dass der Kampf um dieses Thema nicht immer nur auf Einzelhändler im Internet beschränkt war., Im Jahr 2001 erließ Kalifornien als erster Staat ein Verwaltungsurteil gegen die Praxis der „Entitätsisolierung“, in dem nationale Ketten wie Borders Books und Target argumentierten, dass ihre stationären Standorte sich von ihren E-Commerce-Standorten unterschieden und infolgedessen keine Umsatzsteuern auf ihre Online-Bestellungen erhoben. Das Urteil zwang die Ketten, die Umsatzsteuern im Internet einzuhalten, und andere Staaten folgten bald diesem Beispiel., Dies wurde 2003 zu einem strittigen Thema, als die meisten nationalen Ketten einen Deal mit den Staaten abschlossen, in denen ihnen alle ihre Steuern im Gegenzug für die Erhebung von Umsatzsteuern online von diesem Punkt an vergeben wurden. Mit diesem Deal schlossen sich die Ketten unabhängigen stationären Einzelhändlern an, die zu einem Wettbewerbsnachteil für Amazon operierten.

Strategie 3: Bundesgesetzgebung

Obwohl der Kongress die Befugnis hat, das Problem der Fairness der Online-Umsatzsteuer zu lösen und eine landesweit einheitliche Lösung zu schaffen, hat er dies nicht getan., Dies ist trotz der Tatsache, dass die Mitglieder des Kongresses wiederholt Gesetze eingeführt haben, um das Problem anzugehen, auch erst im April 2017.

Die robustesten Bemühungen des Kongresses waren das Marketplace Fairness Act, das 2013 von Senator Mike Enzi und 29 anderen im Senat eingeführt wurde. Das MFA hätte Staaten, die Standards für vereinfachte Umsatzsteuerregeln erfüllt hatten, ermächtigt, große Online-und Kataloghändler zur Erhebung von Umsatzsteuern zu verpflichten. Nach dem MFA wären kleine Online-und Versandhändler mit weniger als 1 Million US-Dollar an außerstaatlichen Verkäufen ausgenommen., Obwohl der Senat den MFA im Mai 2013 mit einer überparteilichen Abstimmung von 69 zu 27 verabschiedete, blieb der Gesetzentwurf im Haus stehen, als Sprecher John Boehner sich weigerte, ihn vor dem Ende des 113.

Mehr:

- Schauen Sie sich diese interaktive Karte an, um zu sehen, wie groß die Haushaltslücke Ihres Staates sein könnte, indem Online-Verkäufer Umsatzsteuern erheben müssen.

- Michael Mazerov, Senior Fellow am Center on Budget and Policy Priorities, hat eine Reihe von Ressourcen zu diesem Thema verfasst., Siehe zum Beispiel “ Quill at 25: Fenster schließen zur Lösung des Remote – Umsatzsteuerproblems.“

- „Amazons große Unterstützung von der Regierung“: Dieser Artikel von Stacy Mitchell von ILSR befasst sich mit einer neuen Studie, die zeigt, wie Amazons Wettbewerbsvorteil jahrelang zum Teil darauf zurückzuführen war, dass in vielen Staaten keine Umsatzsteuer erhoben werden musste. Siehe auch: „Die „Amazon-Steuer“: Empirische Evidenz von Amazon und Main Street-Händler“ von Brian Baugh, Itzhak Ben-David, und Hoonsuk Park, Ohio State University, April 2014., Diese Ressource stellt fest, dass die Verbraucher, nachdem Amazon mit der Erhebung der Umsatzsteuer begonnen hat, ihre Ausgaben für die Website insgesamt um etwa 9 Prozent und für teure Artikel um 29 Prozent senken.

- “ Nach 20 Jahren Kann der Kongress Endlich die Internet-Umsatzsteuer erlassen. Ist es Zu Spät?“von Stacy Mitchell.

- „ja, Kleine Unternehmen Will die Online-Giganten, zu Sammeln Sales Tax“: Diese op-ed in der Businessweek, die von Kathleen McHugh und Oren Teicher, macht der kleine business-case für online sales tax fairness. Siehe auch: „Warum möchte der Kongress, dass ich meine lokale Buchhandlung meide und stattdessen online einkaufe?,“von Katie Mitchell.