Under gjeldende lov, stater er begrenset i sin myndighet til å kreve out-of-state forhandlere, som postordre og e-handel bedrifter til å samle statlige og lokale skatter og avgifter på ordre som er levert til innbyggere i staten.

Dette er en politikk med minst tre skadelige konsekvenser:

- Det er ulemper lokale bedrifter., Unnta online forhandlere fra å innkreve moms, som vanlige butikkene må, gir dem en 4 til 11 prosent pris fordel over lokale butikker. Dette er en betydelig konkurransefortrinn i detaljhandel, og perversely, det skifter en stat, og lokale skattebelastning på forhandlere som er basert i de lokalsamfunn, og vil derfor allerede bidra mer til dem.

- Det undergraver staten og lokale myndigheter ved å redusere skatte-og avgiftsinntekter for skoler, politiet, og andre tjenester. For øyeblikket 45 stater vurdere merverdiavgift, som de mottar om lag 25 prosent av deres totale inntekter hvert år., En fersk studie fra USA Government Accountability Office funnet som hadde staten og lokale myndigheter hadde myndighet til å kreve salg skatt samling fra eksterne selgere i 2017, ville de ha dratt nytte av en ekstra $8 milliarder til $13 milliarder kroner i salg av skatteinntekter.

- Det gjør en regressiv skatt mer regressiv, fordi bare de som har internett-tilgang, et kredittkort, og et hjem eller arbeidsplass der de kan akseptere dagtid leveranser er i stand til å dra nytte av skattefritak.,

Denne politikken går tilbake til 1992 — lenge før e-handel hadde vokst til en multi-billion-dollar-styrken i den AMERIKANSKE økonomien — når den AMERIKANSKE Høyesterett avsa Quill Corporation v. Nord-Dakota. I så fall er spørsmålet for Domstolen var om, hvis stater som kreves for out-of-state forhandlere til å samle skatter og avgifter, at kravet ville krysse linjen fra en akseptabel belastning på interstate commerce til en urimelig ett., Domstolen konkluderte med at det ville være noe iboende grunnlovsstridig om stater som har myndighet, men konkluderte med at Kongressen bør ringe.

kjennelse venstre i stedet eksisterende politikk, under hvilke eksterne forhandlere må samle salg skatt bare i usa hvor de har en fysisk tilstedeværelse eller andre varige «nexus.»Men Retten eksplisitt oppfordret Kongressen til å komme tilbake til politikken. «Det underliggende problemet er ikke bare en som Kongressen kan være bedre kvalifisert til å løse, men også en som Kongressen har den ultimate makt til å løse,» Retten skrev.,

i Dag, programvare og relaterte skatt tjenester har i stor grad eliminert noen problemer med å beregne og remitting merverdiavgift for landets mange statlige og lokale jurisdiksjoner. Men Kongressen har unnlatt å utvide salg skatt samling til online-forhandlere.

(Det er viktig å merke seg at, mens eksterne selgere er ikke nødvendig å samle inn skatter og avgifter, skatt er fortsatt skyldte av den person som har gjort kjøpet. Enkeltpersoner er ment å holde styr på disse kjøp og betale et beløp tilsvarende merverdiavgift som en «bruk» skatt på sine staten selvangivelsen., Mindre enn 1 prosent av mennesker gjør, imidlertid, og bruk skatt er nesten umulig å håndheve, som effektivt fritar disse kjøpene.)

I Mars 2015, AMERIKANSKE Høyesterettsdommer Anthony Kennedy skrev i en oppfatning av at Quill vedtak påfører «ekstrem skade» og er for lengst forbi grunn for gjennomgangen. «Det er uklokt å utsette lenger en ny vurdering av domstolen holder i Quill,» Kennedy skrev., «Et fall tvilsomt, selv når bestemte, Quill nå skader stater til en viss grad langt større enn det som kan ha vært forventet tidligere… resultatet har blitt en oppsiktsvekkende inntekter underskudd i mange stater, med samtidig urettferdighet til lokale forhandlere og deres kunder som ikke betaler skatt på registrer deg.»

Med disse uttalelsene, Kennedy syntes å invitere stater til å vedta lover i strid med Fjærpenn, og til å utløse en juridisk utfordring som ville gi Retten en sjanse til å komme tilbake til 1992 avgjørelse. Flere stater har siden gjort det.,

Som av April 2018, kampen for å kreve online forhandlere til å samle inn skatter og avgifter — og spille etter de samme reglene som murstein og mørtel forhandlere — nå blir ført på tre fronter: Statlige lover som hevder at salg skatt forpliktelse bør være utløst av «økonomisk tilstedeværelse» i stedet for fysisk tilstedeværelse, en som har lansert søksmål som har igjen brakt dette problemet før USA, Høyesterett, som Rettferdighet Kennedy syntes å foreslå; statlige lover som tar sikte på å lukke andre smutthull, spesielt, krever plattformer som Amazon for å samle inn skatter og avgifter på varer som selges av tredjeparts selgere gjennom deres nettsted, og pågående debatt i Kongressen om nasjonal lovgivning på problemet.

Strategi 1: Økonomisk Tilstedeværelse og Innbydende USAS Høyesterett for å Besøke Quill

1. Mai 2016, en ny stat loven trådte i kraft i Sør-Dakota., Loven krever out-of-state forhandlere til å samle statens salg skatt hvis de gjør en viss mengde av virksomhet i staten — nærmere bestemt om sine inntekter fra salg i Sør-Dakota overstiger $100.000 per år, eller dersom de behandler 200 eller flere separate transaksjoner i året i staten. I effekt, den erstatter en «fysisk tilstedeværelse» som standard med en tilnærming som er i stedet basert på «økonomisk nærvær.»

Andre stater raskt fulgte etter med lignende lover, med Tennessee, Wyoming, og Alabama blant dem. Det lover i strid med høyesteretts avgjørelse i Quill — men det er poenget., Sør-Dakota fører til en kostnad på nesten to dusin stater, som Regulerer magazine rapporter, som er foretaket en «koordinert innsats» for å lande på spørsmålet om merverdiavgift rettferdighet tilbake i domstolene.

til Tross for risikoen forbundet med å ta på seg en juridisk kamp, South Dakota vurderte det som nødvendig. Staten anslår at den mister opp til $50 millioner i året i uavhentede merverdiavgift på kjøp online, rapporter Reuters, mens også å se sine lokale bedrifter lider av ulike typer behandling., «Gitt det presserende behovet for Supreme Court of the United States å revurdere denne doktrinen,» South Dakota lov lyder: «det er nødvendig for at denne staten til å passere denne loven avklare sin umiddelbare hensikt å kreve innsamling av merverdiavgift ved eksterne selgere, og tillater de fleste rask mulig gjennomgang av konstitusjonen av denne loven.»

Etter å ha passert sin lov, South Dakota fikk den juridiske prosessen i gang ved å saksøke fire nettbutikker. Ikke lenge etter, South Dakota v. Wayfair, Inc. nådde den AMERIKANSKE Høyesterett, og Retten gikk med på å ta saken., Advokater generelt av mer enn 40 stater, sammen med organisasjoner som den Nasjonale Governors Association, har arkivert truser som ber Retten til å forsvare Sør-Dakota lov og eliminere den fysiske tilstedeværelsen kravet, som har grupper som representerer forhandlere. Retten vil høre saken på April 17, 2018, og bestemmer seg for at det av juni.

Strategi 2: Krever Plattformer for å Samle inn Skatter og avgifter på Varer som Selges av Tredjeparts Selgere, og Andre Stats-Nivå Initiativer

Mens usa har ventet på Kongressen og USA., Høyesterett, de har kommet opp med andre strategier for å ta aspekter av online salg skatt problemet.

Den siste av disse fokuserer på online forhandlere som også plattformer, og som krever de forhandlere til å innkreve moms på varer som er solgt av tredjeparts selgere på deres nettsted. Den mest fremtredende av disse selskapene er Amazon. Selv om Amazon gjort for å unngå moms samling en sentral del av sin strategi for vekst for år, i dag er selskapet samler inn skatter og avgifter i hver stat som har dem. (Selv om det fremdeles ikke er mulig å samle alle lokale skatter og avgifter)., Imidlertid, Amazon bare samler inn merverdiavgift på varer det retails direkte; det gjør ikke samle skatter og avgifter på sin tredje-parts salg.

denne omsetningen er betydelig: De utgjør omtrent halvparten av Amazons volum, og Multistate Skatt-Kommisjonen anslått i 2017 at selgere som er en del av Amazons Oppfyllelse av Amazon programmet alene skylder ca $2 milliarder kroner i uavhentede salg skatt. En ny studie fra Kommunal Økonomi og den Amerikanske Bokhandlere Foreningen setter figur enda høyere, på så mye som $5 milliarder i 2016, og en fersk rapport fra USA, Government Accountability Office anslår at, blant alle plattformer, tredjeparts selgere samle bare 14 til 33 prosent av skatt på salg. Gjennom disse tredjeparts salg, Amazon fortsetter å holde et betydelig konkurransefortrinn over murstein og mørtel forhandlere.

Flere stater har nylig vedtatt lover som tar sikte på å lukke dette smutthull., Washington, for eksempel vedtatt en lov som trådte i kraft 1. januar 2018, som krever «marketplace tilretteleggere» med enten en fysisk tilstedeværelse i staten eller mer enn $10 000 i salg levert til Washington for å enten innkreve moms, eller underretter kjøperen om at en bruk skatt. Pennsylvania vedtatt en lignende lov som trådte i kraft 1. April 2018.

i Mellomtiden, Sør-Carolina er å forfølge denne strategien på en annen måte. South Carolina har ikke vedtatt en ny lov, men i stedet argumenterer for at Amazon er ansvarlig for innsamling og remitting staten moms på «alle varer som selges på Amazon.,com,» inkludert de som selges av tredjeparts selgere, under eksisterende statlig lovgivning. South Carolina hevder at Amazon skylder $57 millioner kroner i uavhentede salg skatt på tredjeparts salg i 2016 alene, og anslår at det kunne tape mer enn $500 millioner dollar i omsetning skatteinntekter over fem år. Amazon har innlevert en juridisk utfordring, og skrev i en innlevering til regulatorer, «Vi har tenkt til å forsvare oss kraftig i denne saken.»Saken er pågående og planlagt for retten i November 2018.

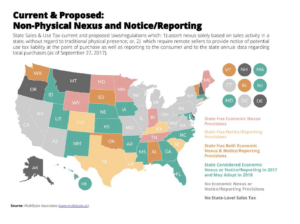

En annen strategi som usa bruker er varsling lover., Disse lovene, vedtatt av stater, inkludert Colorado og Sør-Dakota, krever online-forhandlere, for å varsle sine kunder om at de skylder staten er bruk skatt på kjøp som merverdiavgift er ikke samlet inn. Colorado ‘ s lov, som ble vedtatt i 2010, og krever også out-of-state selgere til å varsle utenriksdepartementet av Inntekter, ble opprettholdt i februar 2016 av føderale ankedomstolen., Retten skriver i sin uttalelse:

«saksøkerne har ikke kommet i nærheten av å vise at varsel og rapportering byrder Colorado steder på out-of-state postordre og internett-forhandlere sammenligne ugunstig for deg til administrative byrder staten pålegger i state murstein og mørtel butikker som må samle salg og bruk av avgifter., Hvis noe, ved å spørre oss på å slå ned Colorado ‘ s lov, out-of-state postordre og internett-forhandlere ikke søke sammenlignbar behandling til sin in-state murstein og mørtel rivaler, de søker mer gunstig behandling, et konkurransefortrinn, en slags rettslig sponset arbitrage opportunity eller ‘skatt ly.'»

Før til å håndtere problemet fra en tredjepart, salg, usa var også i sentrum av tidligere innsats for å tvinge Internett-forhandlere for å samle inn skatter og avgifter på sine direkte salg., I årene som fulgte Quill, Congress gjentatte ganger nektet å passere en nasjonal omsetningsavgift rettferdighet bill (mer om dette nedenfor), som forlot usa for å prøve å løse problemet på egen hånd.

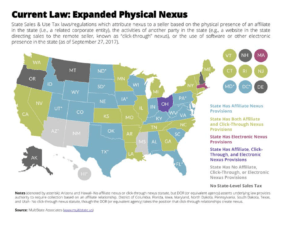

I 2008, New York utviklet en politisk strategi som effektivt skirted begrensninger av Quill og tvunget Amazon, Vhs og andre web-bare forhandlere til å samle statens salg skatt. New York gjorde dette ved å sende en lov som klargjør hva som utgjør en fysisk tilstedeværelse, eller «nexus» for de formål som er på salg skatt., Den sier at nettbutikker har nexus i New York — og må derfor samle skatter og avgifter — hvis de har salg selskaper i staten som genererer en kombinert $10 000 per år eller mer i omsetning for forhandleren. (Salg tilknyttede selskaper er personer eller organisasjoner som er betalt en kommisjon for å koble til internett-forhandler hjemmeside). I Mars 2013, i en sak brakt av Amazon og Vhs, New York lagmannsrett opprettholdt en lavere rettsinstans om dommen at statens lovgivning ikke er i strid med handel, eller på grunn av prosessen punkter i den AMERIKANSKE Grunnloven., En rekke stater som følges i New York, bly (se kart), deriblant California, som vedtok en lov som strekker seg også plikt til å samle inn skatter og avgifter for online-forhandlere som har datterselskaper eller tilknyttede selskaper i staten.

Som flere stater passert disse lovene, og som Amazon fysiske fotavtrykk utvidet til flere områder med åpningen av lagerbygninger, antall stater som Amazon ikke samle skatter og avgifter begynte å stadig krympe etter 2008., Det var ikke før i 2017, skjønt, at selskapet ble til slutt å samle inn skatt på sine direkte detaljhandel i alt 45 stater som har et salg skatt.

Et interessant historisk fotnote er at kampen over dette problemet har ikke alltid vært begrenset til web-bare-forhandlere., I 2001, California ble den første staten til å utstede en administrativ avgjørelse mot praksisen med «enhet isolasjon,» der nasjonale kjeder som Grenser Bøker og Mål hevdet at deres murstein og mørtel steder var atskilte enheter fra deres e-handel nettsteder og, som et resultat, gjorde ikke samle skatter og avgifter på sine elektroniske bestillinger. Den herskende tvunget kjedene for å være i samsvar med salg skatt på web og andre stater snart følger etter., Dette ble en moot problemet i 2003, da de fleste nasjonale kjeder skjær en avtale med usa som de ble tilgitt alle sine tilbake skatter i bytte for å samle inn skatter og avgifter online fra dette punktet. Med denne avtale, kjeder sluttet seg uavhengig murstein og mørtel forhandlere i drift på en konkurransedyktig prising ulempe for Amazon.

Strategi 3: Føderal Lovgivning

selv Om Kongressen har myndighet til å løse spørsmålet om online salg skatt rettferdighet, og lage en løsning som er ensartet over hele landet, det har unnlatt å gjøre det., Dette er til tross for at medlemmer av Kongressen har gjentatte ganger innført lovgivning for å løse problemet, blant annet så sent som i April 2017.

Kongressen er mest robust innsats, ble Markedet Rettferdighet Act, som ble innført i Senatet i 2013 av Senator Mike Enzi og 29 i andre. UD ville ha godkjent stater som hadde møtt standarder for forenklet salg skatt regler for å kreve store online og catalog forhandlere til å samle inn skatter og avgifter. Under UD, liten online og e-post for forhandlere med mindre enn $1 million i out-of-state salg ville være fritatt., Selv om Senat UD med et tverrpolitisk flertall 69 27 Mai 2013, bill værende i Huset når Speaker John Boehner nektet å gi det en stemme før slutten av 113 Kongressen.

Mer:

- Sjekk ut denne interaktive kartet for å se hvor mye av statens økonomiske gapet kan elimineres ved å kreve online selgere til å samle skatter og avgifter.

- Michael Mazerov, seniorforsker ved Senter for Økonomiske og Politiske Prioriteringer, har skrevet en rekke ressurser om dette emnet., Se, for eksempel, «Quill ved 25: Vinduet for å Lukke på Føderal Løsning til den Eksterne Salg Skatt Problem.»

- «Amazon er Stor Assist fra Regjeringen»: Denne artikkelen fra ILSR er Stacy Mitchell ser på en ny studie viser at i mange år, Amazon konkurransefortrinn kom i en del fra ikke å ha til å innkreve moms i mange stater. Se også: «Den «Amazon-Skatt»: Empiriske Bevis fra Amazon og Main Street Forhandlere,» av Brian Baugh, Itzhak Ben-David, og Hoonsuk Park, Ohio State University, April 2014., Denne ressursen finner at etter Amazon begynner å samle inn omsetningsavgift, forbrukere til å redusere sine utgifter på området med om lag 9 prosent totalt sett, og 29 prosent for dyre elementer.

- «Etter 20 År, at Kongressen til Slutt Kan Passere Internett-Salg Skatt. Er det For Sent?»av Stacy Mitchell.

- «Ja, Små Bedrifter Ønsker Online Giants til å innkreve moms»: Dette op-ed i Businessweek, av Kathleen McHugh og Oren Teicher, gjør small business case for online salg skatt rettferdighet. Se også: «Hvorfor Gjør Kongressen Vil ha Meg til å Følge min Lokale Bokhandel og Handle på Nettet i Stedet?,»av Stacy Mitchell.