i Henhold til gældende lov, hedder det, er begrænsede i deres myndighed til at kræve, at out-of-state forhandlere, såsom postordre-og e-handelsvirksomheder, til at samle statslige og lokale moms på ordrer, der er afgivet i-stat beboere.

Dette er en politik med mindst tre skadelige virkninger:

- it ulemper lokale virksomheder., At fritage onlineforhandlere fra at skulle opkræve moms, som almindelige butikker skal, giver dem en 4 til 11 procent prisfordel i forhold til lokale butikker. Dette er en betydelig konkurrencefordel i detailhandlen, og perverst, det flytter en statlig og lokal skattebyrde på de detailhandlere, der er baseret i disse samfund og derfor allerede bidrager mere til dem.

- det underminerer statslige og lokale myndigheder ved at reducere skatteindtægter for skoler, politi og andre tjenester. I øjeblikket vurderer 45 stater omsætningsafgifter, hvorfra de modtager omkring 25 procent af deres samlede omsætning hvert år., En nylig undersøgelse fra US Government Accountability Office fandt, at statslige og lokale myndigheder havde myndighed til at kræve opkrævning af omsætningsafgift fra fjerntliggende sælgere i 2017, de ville have draget fordel af yderligere $8 milliarder til $13 milliarder i omsætningsafgiftsindtægter.

- det gør en regressiv skat mere regressiv, fordi kun dem med internetadgang, et kreditkort og et hjem eller arbejdsplads, hvor de kan acceptere dagtimerne, er i stand til at drage fordel af skattefritagelsen.,

denne politik går tilbage til 1992 — længe før e-handel var vokset til en multi-billioner dollar kraft i den amerikanske økonomi-da den amerikanske højesteret besluttede sagen Corporationuill Corporation v. North Dakota. I dette tilfælde var spørgsmålet for retten, om, hvis stater krævede udenforstående detailhandlere at opkræve omsætningsafgifter, dette krav ville krydse linjen fra en acceptabel byrde for interstate handel til en urimelig., Retten fastslog, at der ikke ville være noget iboende forfatningsmæssigt om stater, der har denne myndighed, men konkluderede, at kongressen skulle foretage opkaldet.

Domstolens afgørelse efterladt på plads eksisterende politik, hvorefter fjerntliggende detailhandlere skal indsamle omsætningsafgifter kun i stater, hvor de har en fysisk tilstedeværelse eller andre håndgribelige “ne .us.”Men retten opfordrede udtrykkeligt Kongressen til at revidere politikken. “Det underliggende problem er ikke kun et, som kongressen kan være bedre kvalificeret til at løse, men også et, som Kongressen har den ultimative magt til at løse,” skrev retten.,

i dag har soft .are og relaterede skattetjenester stort set elimineret vanskeligheder med at beregne og overføre omsætningsafgifter for landets mange statslige og lokale jurisdiktioner. Alligevel har Kongressen undladt at udvide opkrævning af omsætningsafgift til onlineforhandlere.

(det er vigtigt at bemærke, at selvom fjernsælgere ikke er forpligtet til at opkræve omsætningsafgifter, skyldes skatten stadig den person, der har foretaget købet. Enkeltpersoner skal holde styr på disse køb og betale et beløb svarende til omsætningsafgiften som en “brugsskat” på deres statslige selvangivelser., Mindre end 1 procent af mennesker gør det dog, og brugsafgiften er næsten umulig at håndhæve, hvilket effektivt fritager disse køb.)

i Marts 2015 skrev den amerikanske højesteretsdommer Anthony Kennedy i en udtalelse, at Quuill-beslutningen påfører “ekstrem skade” og er længe forfalden til gennemgang. “Det er uklogt at udsætte længere en ny vurdering af Domstolens besiddelse i courtuill,” skrev Kennedy., “En sag tvivlsom, selv når besluttet, Quuill nu skader stater til en grad langt større end man kunne have forventet tidligere… resultatet har været en opsigtsvækkende indtægter underskud i mange stater, med samtidig uretfærdighed til lokale detailhandlere og deres kunder, der betaler skat på registret.”

Med disse udsagn syntes Kennedy at invitere stater til at vedtage love i strid med Quuill og udløse en juridisk udfordring, der ville give retten en chance for at revidere 1992-beslutningen. Flere stater har siden gjort det.,

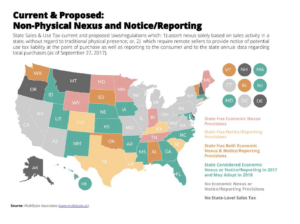

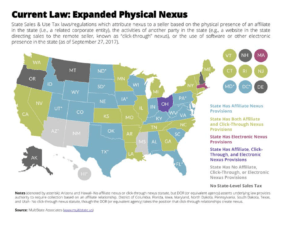

Som i April 2018, kampen for at kræve, at online-forhandlere for at indsamle moms — og spille efter de samme regler som mursten-og-mørtel-forhandlere — er i øjeblikket ved at blive ført på tre fronter: Statslige love, der hævder, at salg skat forpligtelse bør være udløst af “økonomiske tilstedeværelse” i stedet for fysisk tilstedeværelse, hvoraf den ene har indledt retssager, der igen har bragt dette spørgsmål, før USA, Højesteret, som Retfærdighed Kennedy syntes at foreslå, statslige love, der har til formål at lukke andre huller, især kræver platforme som Amazon for at opkræve moms på varer, der sælges af tredjeparts købmænd gennem deres hjemmeside, og løbende debat i Kongressen om en national lovgivning på området.

strategi 1: økonomisk tilstedeværelse og indbydende den amerikanske højesteret til at revidere Quuill

den 1.maj 2016 trådte en ny statslov i kraft i South Dakota., Loven kræver out-of-state detailhandlere til at indsamle statens omsætningsafgifter, hvis de gør en vis mængde af forretninger i staten — specifikt, hvis deres indtægter fra salg i South Dakota overstiger $100.000 om året, eller hvis de behandler 200 eller flere separate transaktioner om året i staten. I virkeligheden erstatter den en” fysisk tilstedeværelse ” standard med en tilgang, der i stedet er baseret på “økonomisk tilstedeværelse.”

Andre lande fulgte hurtigt efter med lignende love, med Tennessee, Wyoming, og Alabama blandt dem. Lovene er i modstrid med Højesterets afgørelse i Quuill – men det er pointen., South Dakota fører en afgift på næsten to dusin stater, som Governing Maga .ine rapporterer, der foretager en “koordineret indsats” for at lande spørgsmålet om omsætningsafgift fairness tilbage i domstolene.

På trods af de risici, der er forbundet med at tage en juridisk kamp, fandt South Dakota det nødvendigt. Staten anslår, at det mister op til $ 50 millioner om året i uindsamlede moms på online-køb, rapporterer Reuters, samtidig med at de lokale virksomheder lider af forskellig behandling., “I betragtning af det presserende behov for, at De Forenede Staters højesteret genovervejer denne doktrin, “læser South Dakotas lov,” er det nødvendigt for denne stat at vedtage denne lov, der præciserer dens øjeblikkelige hensigt om at kræve opkrævning af omsætningsafgifter af fjerntliggende sælgere og tillader den hurtigst mulige gennemgang af forfatningen af denne lov.”

efter at have vedtaget sin lov, fik South Dakota den juridiske proces startet ved at sagsøge fire onlineforhandlere. Ikke længe efter, South Dakota v. Wayayfair, Inc., nåede den amerikanske højesteret, og retten blev enige om at tage sagen., Advokater general of more than 40 stater, sammen med organisationer som National Governors Association, har indgivet trusser, der beder retten om at opretholde South Dakotas lov og eliminere kravet om fysisk tilstedeværelse, ligesom grupper, der repræsenterer detailhandlere. Retten vil høre sagen den 17.April 2018 og beslutte den inden juni.

strategi 2: kræver platforme til at opkræve omsætningsafgifter på varer, der sælges af Tredjepartshandlere, og andre initiativer på statsniveau

, mens stater har ventet på kongressen og USA, Højesteret, de er kommet op med andre strategier til at løse aspekter af online moms spørgsmål.

den seneste af disse fokuserer på onlineforhandlere, der også er platforme, og kræver, at disse detailhandlere opkræver moms på varer, der sælges af tredjepartsforhandlere på deres siteebsted. Den mest fremtrædende af disse virksomheder er Ama .on. Selvom Ama .on gjort undgå moms collection en central del af sin vækststrategi for år, i dag, virksomheden indsamler omsætningsafgifter i hver stat, der har dem. (Selvom det stadig ikke indsamle alle lokale moms)., Ama .on indsamler dog kun omsætningsafgifter på varer, som den sælger direkte; det opkræver ikke omsætningsafgifter på sit tredjepartssalg.

Disse salg er væsentlige: De udgør omkring halvdelen af Amazon ‘s volumen, og Multistate Skat-Kommissionen skønnede i 2017, at sælgere, der er en del af Amazon’ s Opfyldelse af Amazon-programmet alene skylder over $2 milliarder i ikke opkrævet moms. En ny undersøgelse fra Civic Economics og American Booksellers Association sætter tallet endnu højere, på så meget som $5 milliarder i 2016, og en nylig rapport fra USA, Government Accountability Office vurderer, at tredjepartssælgere blandt alle platforme kun indsamler 14 til 33 procent af skatten på deres salg. Gennem disse tredjepartssalg fortsætter Ama .on med at have en betydelig konkurrencefordel i forhold til mursten og mørtelforhandlere.flere stater har for nylig vedtaget love, der sigter mod at lukke dette smuthul., Washington, for eksempel, har vedtaget en lov, der trådte i kraft 1 januar 2018, der kræver “markedsplads facilitatorer” med enten en fysisk tilstedeværelse i den tilstand, eller mere end $10.000 i detailsalget leveret til Washington til enten at opkræve skat, eller at meddele køber, at en anvendelse skat. Pennsylvania vedtog en lignende lov, der trådte i kraft 1.April 2018.

i mellemtiden forfølger South Carolina denne strategi på en anden måde. South Carolina har ikke vedtaget en ny lov, men i stedet argumenterer for, at Amazon er ansvarlig for indsamling og overførsel af statslige omsætningsafgift på “alle varer, der sælges på Amazon.,com, ” inklusive dem, der sælges af tredjepartshandlere, i henhold til eksisterende statslovgivning. South Carolina hævder, at Ama .on skylder 57 millioner dollars i uindsamlede omsætningsafgifter på tredjepartssalg alene i 2016, og vurderer, at det kunne miste mere end 500 millioner dollars i omsætningsafgiftsindtægter over fem år. Ama .on har indgivet en juridisk udfordring og skrev i en arkivering til regulatorer, “vi agter at forsvare os kraftigt i denne sag.”Sagen er i gang og planlagt til retssag i November 2018.

en anden strategi, som stater bruger, er underretningslove., Disse love, vedtaget af stater, herunder Colorado og South Dakota, kræver, at onlineforhandlere meddeler deres kunder, at de skylder statens brugsafgift på køb, for hvilke der ikke opkræves moms. Colorado ‘ s lov, der blev vedtaget i 2010 og også kræver, at Out-of-state sælgere underretter state Department of Revenue, blev opretholdt i Februar 2016 af en føderal appeldomstol., Domstolen skrev i sin udtalelse:

“sagsøgerne har ikke komme tæt på, der viser, at den meddelelse og rapportering byrder Colorado steder på out-of-state postordre og internet detailhandlere sammenligne negativt til de administrative byrder, som staten pålægger i-stat mursten-og-mørtel detailhandlere, der skal samle salg og anvendelse af skatter og afgifter., Hvis der er noget, ved at spørge os for at slå ned Colorado ‘ s lov, out-of-state postordre og internet forhandlere ikke søge en ensartet behandling, til deres i-stat mursten-og-mørtel rivaler, de søger mere gunstig behandling, en konkurrencemæssig fordel, en slags domstol sponsoreret arbitrage mulighed, eller ‘skattely.'”

før man tog fat på spørgsmålet om tredjepartssalg, var staterne også i centrum for tidligere bestræbelser på at tvinge internetforhandlere til at opkræve omsætningsafgifter på deres direkte salg., I de år, der fulgte Quuill, kongressen gentagne gange afvist at passere en national moms fairness bill (mere om dette nedenfor), som forlod stater til at forsøge at løse problemet på egen hånd.

I 2008, New York banebrydende for en politisk strategi, der effektivt skirted begrænsninger af Quill og tvunget Amazon, på lager, og andre web-kun forhandlere til at indsamle statens salg skat. Ne.York gjorde dette ved at vedtage en lov, der præciserer, hvad der udgør en fysisk tilstedeværelse, eller “ne .us”, med henblik på omsætningsafgift., Det siger, at onlineforhandlere har ne .us i Ne.York — og derfor skal opkræve omsætningsafgifter — hvis de har salgsselskaber i staten, der genererer en samlet $10,000 pr. (Salgsselskaber er enkeltpersoner eller organisationer, der betales en provision for at linke til onlineforhandlerens websiteebsted). I Marts 2013, i en Sag anlagt af Ama .on og Overstock, stadfæstede ne.York Court of Appeals en lavere domstolsafgørelse, der fastslog, at statens lov ikke overtræder bestemmelserne om handel eller behørig proces i den amerikanske forfatning., En række stater fulgte ne.Yorks føring (Se kort), herunder Californien, der vedtog en lov, der også udvider forpligtelsen til at opkræve omsætningsafgifter til onlineforhandlere, der har datterselskaber eller tilknyttede virksomheder i staten.

efterhånden Som flere stater bestået disse love, og som Amazon ‘ s fysiske fodaftryk udvidet til flere regioner i forbindelse med åbningen af pakhuse, antallet af stater, hvor Amazon har ikke opkræve moms begyndte at støt skrumpe efter 2008., Det var dog først i 2017, at virksomheden endelig opkrævede skat på sit direkte detailsalg i alle 45 stater, der har en omsætningsafgift.

en interessant historisk fodnote er, at kampen om dette spørgsmål ikke altid har været begrænset til retailerseb-kun forhandlere., I 2001, Californien var den første stat til at udstede en administrativ afgørelse mod praksis “enhed isolation”, hvor nationale kæder som Grænser Bøger og Mål hævdede, at deres mursten-og-mørtel steder blev adskilte enheder fra deres e-handels-websteder, og som et resultat, ikke opkræve moms på deres online ordrer. Kendelsen tvang kæderne til at overholde omsætningsafgifter på nettet, og andre stater fulgte snart efter., Dette blev et stridsspørgsmål i 2003, da de fleste nationale kæder skar en aftale med de stater, hvor de blev tilgivet alle deres rygskatter i bytte for at opkræve moms online fra det tidspunkt fremad. Med denne aftale sluttede kæderne uafhængige mursten og mørtelforhandlere i drift til en konkurrencedygtig prissætning ulempe for AMA .on.

strategi 3: føderal lovgivning

selvom Kongressen har myndighed til at løse problemet med online moms fairness, og skabe en løsning, der er ensartet i hele landet, har det undladt at gøre det., Dette til trods for, at medlemmer af kongressen gentagne gange har indført lovgivning for at løse problemet, herunder så sent som i April 2017.

Kongressens mest robuste indsats var Marketplace Fairness Act, som blev introduceret i Senatet i 2013 af Senator Mike en .i og 29 andre. MFA ville have tilladt stater, der havde opfyldt standarder for forenklede regler for omsætningsafgift, at kræve, at store online-og katalogforhandlere opkræver omsætningsafgifter. Under MFA ville små online-og postordreforhandlere med mindre end $1 millioner i salg uden for staten være fritaget., Selvom Senatet vedtog MFA med en topartsafstemning fra 69 til 27 i maj 2013, stoppede regningen i huset, da højttaler John Boehner nægtede at bringe den til afstemning inden udgangen af den 113.Kongres.

mere:

- tjek dette interaktive kort for at se, hvor meget af din stats budgetgap der kan fjernes ved at kræve, at onlinesælgere opkræver moms.

- Michael Ma .erov, senior stipendiat ved Center for Budget og politiske prioriteter, har skrevet en række ressourcer om dette emne., Se for eksempel “Quuill kl 25: Vindueslukning på føderal løsning på det eksterne Omsætningsafgiftsproblem.”

- ” Ama .ons Store hjælp fra regeringen”: denne artikel fra ILSRS Stacy Mitchell ser på en ny undersøgelse viser, hvordan Ama .ons konkurrencefordel i årevis delvis kom fra ikke at skulle opkræve moms i mange stater. Se også: “De “Amazon Skat”: Empiriske data fra Amazon og Main Street Detailhandlere,” af Brian Baugh, Itzhak Ben-David, og Hoonsuk Park, Ohio State University, April 2014., Denne ressource finder, at efter Ama .on begynder at indsamle moms, forbrugerne reducere deres udgifter på Sitet med omkring 9 procent samlet, og 29 procent for dyre varer.

- “efter 20 år kan Kongressen endelig passere Internet moms. Er det for sent?”af Stacy Mitchell .

- “Ja, Lille Virksomhed Ønsker Online-Giganter til at Opkræve Skat”: Denne op-ed i Businessweek, af Kathleen McHugh og Oren Teicher, gør den lille business case for online salg skat retfærdighed. Se også: “Hvorfor vil Kongressen have mig til at afvise min lokale boghandel og shoppe Online i stedet?,, “af Stacy Mitchell.